2021年汽车、消费类电子等抑制性需求释放将带动功率半导体市场整体迎来复苏,预计市场整体收入将反弹至460亿美元,并在下游需求的持续带动下,有望实现未来4年年均5%的复合增速,稳步增长。

国内以斯达半导体为首的IGBT企业发展快速,在工控、电动汽车、风电、光伏、电力及高铁等领域逐渐取得突破,不断提升份额。

随着汽车电子化以及工业系统智能化程度的不断加深,预计到2022年MOSFET下游应用中,汽车占比为22%,计算机及存储占比为19%,工业占比为14%。

中长期来看,新能源汽车、工业自动化、可再生能源设施建设及新兴消费电子等领域将持续驱动行业增长。

SiC和GaN功率半导体将并驾齐驱

全球SiC和GaN功率半导体的销售收入,预计未来十年,每年的市场收入以两位数增长,到2029年将超过50亿美元。

价格下降最终将刺激SiC MOSFET技术的更快采用。相比之下,GaN功率晶体管和GaN系统集成电路最近才出现在市场上。

从2021年起,SiC MOSFETs将以略快的速度增长,成为最畅销的分立SiC功率器件。同时,尽管SiCJFETs的可靠性、价格和性能都很好。

Omdia预计到2029年,全SiC功率模块将实现超过8.5亿美元的收入,因为它们将被优先用于混合动力和电动汽车动力系统逆变器。

相比之下,混合型SiC功率模块将主要用于光伏逆变器、不间断电源系统和其他工业应用,带来的增长速度要慢得多。

替代空间巨大,国内企业奋起直追

国内的功率器件龙头企业,华润微、斯达半导体、新洁能、扬杰科技、华微电子、士兰微的年销售额与国际巨头们相差很大。

而且产品结构偏低端,表明中国功率器件的市场规模与自主化率严重不相匹配,国产替代的空间巨大。

我国半导体厂商主要为IDM模式,生产链较为完善,产品主要集中在二极管、低压MOS器件、晶闸管等低端领域,IGBT逐渐获得突破,生产工艺成熟且具有成本优势,行业中的龙头企业盈利水平远高于台湾地区厂商。

目前中国主要功率半导体厂商在境内共有29条功率半导体产线,6条在建及拟建产线,晶圆尺寸以8寸、6寸及6寸以下产能为主。

12寸产线方面,除了闻泰科技外,华虹半导体拥有一条爬坡产线,华润微拟建一条,士兰微规划投资170亿元建设2条12英寸产线。

目前各大晶圆代工厂的8英寸产能已经爆满,如国内8英寸代工厂如华虹、华润微产能利用率均接近满载,联电的8英寸晶圆代工产能更是满载到2021年下半年。

国内主流晶圆厂华虹半导体、华润微等目前均保持产能满载状态,代工订单排产至明年年中,行业涨价潮迭起。

联电2020下半年已针对新追加投片量的订单涨价10%,在2021年第一季度还会再调涨8英寸晶圆代工价格,其中,已经预订的产能将调涨5%-10%,后续追加投片量的订单,则以涨价后的价格再调涨10-20%。

随着全球经济的持续复苏,在新能源、家电、工控、消费电子等领域的需求拉动下,疫情后周期补库存的需求下,8寸代工厂的产能吃紧的现象将愈发严重,涨价预计持续到明年年中。

2021年1月闻泰科技“12英寸车规级功率半导体晶圆制造项目”在上海自由贸易试验区临港新片区开工。

该项目总投资120亿元人民币,预计年产晶圆片40万片,经封装、测试后的功率器件产品,可广泛应用于汽车电子、计算和通信设备等领域。

结尾:

功率半导体从原材料到设计、晶圆制造加工装备、封测,几乎可以实现全产业链国产化,对欧美技术或设备依赖度较小。

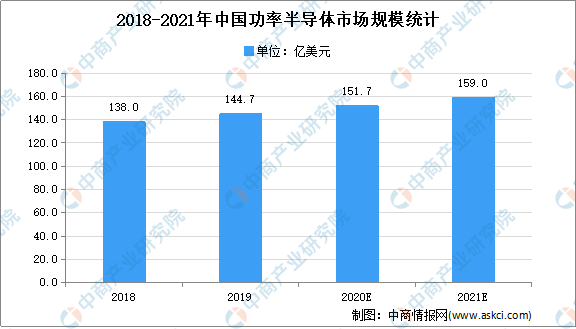

而中国是全球最大的功率半导体消费国,且增速明显高于全球,未来在新能源、工控、变频家电、IOT设备等需求下,中国需求增速将继续高于全球,行业稳健增长+国产替代。

所以,功率半导体将是半导体产业中,可以真正实现进口替代的主要领域之一,将实现率先发展。

买正品元器件就上天交商城!

买正品元器件就上天交商城!

![[组图]4G全网通+金属机身 华为麦芒C199图赏](http://upload.news.cecb2b.com/2014/0827/thumb_132_90_1409125368244.jpg)

![[组图]一体化程度高 华硕ZenFone 5拆机评测](http://upload.news.cecb2b.com/2014/0814/thumb_132_90_1408005474350.jpg)

![[组图]挤公交神器 Chairless Chair隐形椅](http://upload.news.cecb2b.com/2014/0827/thumb_132_90_1409125227995.jpg)

![[组图]功能精简更流畅 一加手机适配MIUI评测](http://upload.news.cecb2b.com/2014/0814/thumb_132_90_1408000428467.jpg)